搜索结果: 1-15 共查到“知识库 税务管理学”相关记录1270条 . 查询时间(2.238 秒)

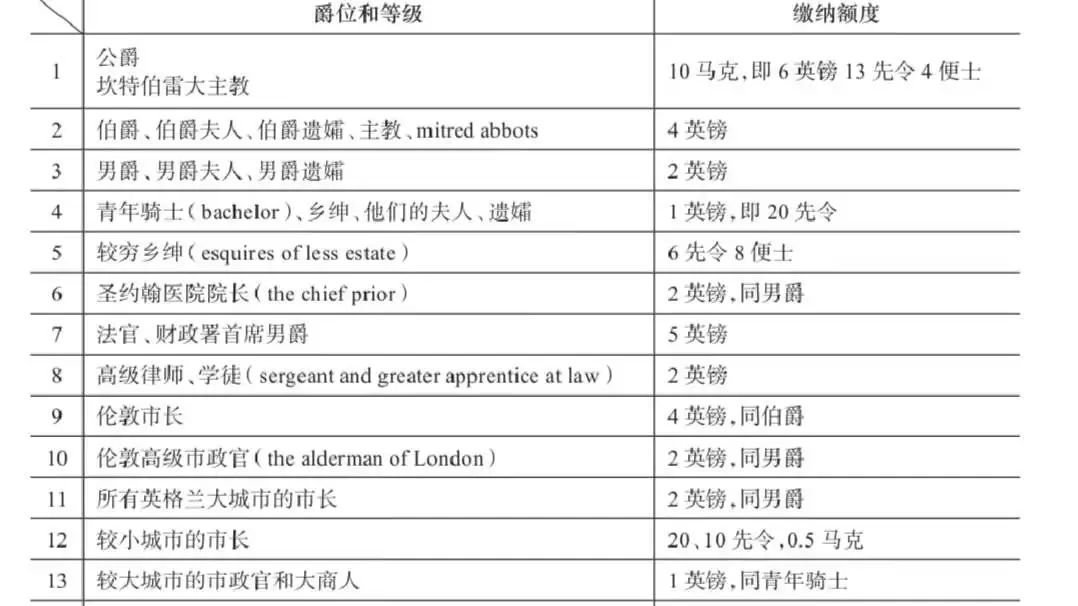

英国中古时期的poll tax是面向全国民众征收的一个具有普遍性特征的税项,国内出版物通常将之与古代中国的“人头税”对译,而忽略了两者间的差别,为避免引起误解,本文将之音译为普尔税。关于普尔税的征收,学术界大多结合瓦特•泰勒起义进行评价,基本持否定观点,但具体考察征收过程可见,其征收不仅合理、合法,而且具有一定的先进性。

南京大学经济学系于1978年恢复建系,设有2个本科专业:经济学、财政学。4个硕士专业:政治经济学、国民经济学(投资经济方向)、西方经济学、数量经济学以及理论经济学一级学科博士授权点和理论经济学博士后流动站。

税收事先裁定法治化的制度构建审思

税收事先裁定 法治化 必要性 制度构建

2019/1/17

税收事先裁定制度作为国际上通行且成熟的制度安排,能够有效弥补税法不确定性的漏洞,满足纳税人对税收确定性的需求。该制度作为一项舶来品,曾被纳入《税收征收管理法修订草案(征求意见稿)》中,但基于制度论证不充分、实行条件尚不成熟等原因,最终定稿将这一条内容剔除。但这并未阻碍该制度在实务界的反复尝试与探索,说明该项制度在我国税法土壤扎根势在必行。在税收征管体制改革的大背景下,税收事先裁定法治化如何实现,其...

选择2011 ~ 2016年A股上市公司为样本,实证分析关系型交易对公司避税程度的影响,以及女性高管对二者关系的调节作用。研究结果显示:关系型交易与企业避税程度之间存在明显的正相关关系,女性管理者会减弱二者间的正相关关系;进一步区分女性CEO高管和女性其他高管,发现女性CEO高管不但不能减弱二者的正相关关系,反而会促进关系型交易引发更激进的避税活动。该结论丰富了关系型交易带来的经济后果方面的经验研...

以2013年10月中组部18号文的发布导致大批官员独董辞职这一现象为背景,以我国A股上市公司为例,通过自建官员独董辞职数据库探讨官员独董对企业税收优惠获得的影响,并检验反腐倡廉政策的实施效果。研究发现:在企业履职期间,低级别的官员独董可以给企业带来“税收优惠”效应,而高级别官员独董并无此效应。在中组部18号文发布后,“政商旋转门”得到遏制,官员独董的“税收优惠”效应逐步消退,反腐倡廉政策使市场竞争...

人才培养质量是直接反映高校教学水平的一个重要指标。在明确应用型大学税务人才培养目标的基础上,结合武汉学院“中国税制”课程的教学内容、教学方法、考核评价方式以及教师资源,来剖析当前税务人才培养过程中在教学方面所面临的实际问题,并据此进行相应的改革和完善,提出应用型大学税务人才培养模式的几点构想。

《环境保护税法》的实施对于推进我国生态文明建设具有重要现实意义,同时也对排污和环保行业企业的发展产生了重大影响。运用事件研究法,通过对排污类、“纯”环保类和“混”环保类等三类公司在《环境保护税法》实施后的短期市场效应进行分析发现:环保税的开征在短期内对三类公司均产生了负面影响,且三类公司在窗口期[-10,15]内的CAR存在统计上的显著性差异,其中排污类公司受到的影响最小。在此基础上提出以下政策建...

2018年1月1日我国正式规定将排污收费转变为开征环保税,环保税与排污收费在征收范围、标准、方法和执法强度等方面不尽相同。基于此,分析环保税开征对企业的影响,发现其虽然引起企业的环保成本增加、纳税申报难度加大,但同时也为环保产业赢得了发展机遇。未来排污企业有必要加强管理、加大员工培训和技术创新的投入力度、加强与有关部门的沟通、充分利用政府优惠政策,以及实现企业转型升级,顺应环保产业发展新趋势。

对我国明股实债税务争议的探讨

明股实债 概念辨析 税务争议 股债结合

2019/1/2

明股实债作为一种兼顾股权与债权双重属性的新兴融资方式,近年来在我国发展迅速,受到社会各界的广泛关注。但现阶段我国明股实债在税务处理方面的规定不够明确,导致企业在实务处理中模棱两可甚至无据可依,降低了企业信息的可比性。此外,现阶段我国明股实债定义不明确也进一步增加了其概念辨析的难度,导致了明股实债范围边界的模糊。为此,根据常见交易模式辨析明股实债的概念,分析现阶段我国明股实债具体的税务争议,并基于我...

重构地方税体系是深化财税体制改革的核心内容,地方税体系包括地方独享税和共享税中由地方享有的部分。分权自治理论是地方税体系重构的基础,但在新时代,为破解“不平衡不充分”的发展矛盾,我国还应以税权倾斜配置理论作为地方税体系重构的有力支撑。重构地方税体系的具体措施主要包括:以财税法治推进地方税体系重构、赋予地方一定的税权、确定地方主体税种、增强共享税的横向调控功能、加快国地税合并进程。

基于大数据、人工智能技术的企业税务风险管理能力的培养是“互联网+会计”MPAcc深化教育改革的重要内容之一。基于USEM模型,以重庆理工大学为例,建构“互联网+会计”大数据智能税务能力培养框架,并以税务能力培养为核心,以最终就业导向为目标,分析在“互联网+”背景下,MPAcc税务能力培养的改革创新。

增值税发票虚开虚抵税收风险识别指标体系是防范发票虚开虚抵的前置条件和核心内容,是应对发票虚开虚抵税收风险的关键所在。依托金税三期税收管理系统,运用“互联网+”,针对发票虚开虚抵企业在税务登记、增值税发票领用开具和取得、纳税申报、上报税务机关的财务报表数据等方面传递出的异常信号,构建包括基础征管数据预警指标、增值税发票数据预警指标、增值税纳税申报数据预警指标、企业财务报表数据预警指标等4个一级指标和...

大数据背景下的纳税服务优化

大数据 纳税服务 区块链 税务数据仓库

2019/1/2

当前,大数据普及应用到达了新的高度,社会公共服务包括纳税服务,在大数据技术的推动下得到了高速发展和广泛应用。传统纳税服务模式下,税务数据获取壁垒和数据整合壁垒日益高筑,税务机关和纳税人之间供需不对称,税务机关对大数据分析方式掌握不充分,税务工作者知识结构单一,纳税服务质量反馈信息不回流。在大数据背景下,纳税服务面临着诸多的挑战和机遇。税务机关通过整体搭建纳税服务优化流程,优化信息共享机制,在此基础...

三产融合村镇的提出为破解农村贫困的难题指明了方向。囿于农村经济基础的薄弱,若对农村税源课以同样标准的税负或将抑制农村经济的发展,因而需要涵养农村税源。农村税源欠缺的法治成因在于立法体系不完善、实体规则存在疏漏、征管程序滞后。通过结合发展权保障理念、激励理论及税收效率原则进行分析可知,农村税源涵养具有理论与实践中的正当性。因此,需完善农村税源涵养的立法体系,弥补农村税源涵养实体规则的疏漏并构建农村税...